Недвижимость

Ставки кредитования и цены на недвижимость: каков прогноз?

В октябре 1994 года ставка Центробанка Канады составляла 4.94%. В течение следующих четырех месяцев ставка выросла до 8.12 %, затем в последующие девять месяцев снизилась до 5.94%, а еще год спустя она была уже 3%. В октябре 1999 года ставка составляла 4.5%, затем она поднялась до 5.75% к маю 2000 года, но уже в январе 2002 года ключевая ставка достигла 2%. В июне 2017 года процентная ставка была 0.5%, к октябрю ставка выросла до 1.75%, а к марту 2020 упала до 0.25%.

Приведенная динамика показывает, как быстро может расти ставка и насколько сильным и быстрым может быть ее снижение. По статистике видно, что за каждым повышением ставки неминуемо следует снижение. Циклы повышения и снижения процентных ставок повторяются уже в течении 30 лет и являются самым действенным инструментом регулирования экономики. Повышение ставок призвано замедлить экономику, а снижение, напротив, стимулировать. Так, во время пандемии правительство было вынуждено стимулировать экономику и поддерживать людей, попавших в тяжёлую финансовую ситуацию из-за введённых карантинных ограничений, и ставка была моментально снижена с 1.75% до 0.25%.

Однако этого оказалось недостаточно, и правительство начало активно печатать деньги и, на мой взгляд, довольно бездумно раздавать их направо и налево. Это привело к тому, что общая денежная масса выросла на треть. Основной закон экономики гласит, что денежная масса должна находиться в балансе с товарами и услугами, представленными на рынке, но из-за временного закрытия большого количества бизнесов и нарушением логистики товаров на рынке стало гораздо меньше, и это привело к беспрецедентному росту инфляции.

Одним из наиболее действенных способов борьбы с инфляцией считается поднятие процентных ставок. В марте этого года ключевая процентная ставка Банка Канады была поднята на 0.75%, затем в апреле ставку подняли ещё на пол-процента и, наконец, в июле её подняли ещё на 1%. В итоге на сегодня ключевая процентная ставка Банка Канады составляет 2.5%, и пока нет четкого понимания, поможет ли столь резкое поднятие ставок быстро справиться с инфляцией. В январе 2022 года инфляция, заявленная центральным Банком Канады, была 5.1%, в феврале – 5.7% , в марте – 6.7%, в апреле – 6.8% , в мае – 7.7% , в июне – 8.1% и, наконец, в июле она немного снизилась – до 7.6%.

Поднятие ставок не даёт молниеносного результата, обычно результат виден лишь приблизительно через 5-6 месяцев после принятия мер. Соответственно, судить, насколько поднятие ставок смогло справиться с инфляцией, мы сможем лишь по итогам сентября – ноября этого года. Кроме того, глобальный мировой политико-экономический кризис существенно влияет на логистические цепочки, а восстановление поставок товаров до уровня, который мы видели до пандемии, крайне важно, так как это наполняет рынок товарами и, естественно, помогает быстрее сбалансировать лишнюю денежную массу. На мой взгляд, если в ближайшие несколько месяцев улучшится ситуация с поставками товаров, то поднятие ставок принесёт очень хороший результат, если нет – то инфляция будет снижаться, но более медленными темпами.

Если инфляция будет снижаться медленно, то, скорее всего, ставку кредитования придется ещё значительно поднять. Однако поднятие ставки и одновременно борьба с инфляцией загоняют экономику в рецессию, и рано или поздно наступит момент, когда ставку придется резко снижать для стимулирования экономики. Большинство финансовых аналитиков считают, что ставка кредитования поднимется ещё приблизительно на процент в следующие 6 месяцев и достигнет пика к весне следующего года, а уже с сентября 2023 начнёт снижаться. На сегодня сценарий того, что в 2024-2025 годах мы опять увидим низкие ставки по кредитам, наиболее вероятен.

Падение цен на все сегменты недвижимости началось с марта этого года и продолжается до сих пор. В предыдущие 2 года недвижимость дорожала как на дрожжах, и, конечно, коррекция должна была наступить вот-вот. И это случилось бы по-любому, даже если бы ставки кредитования не начали подниматься, так как у рынка недвижимости существует цикличность и цены не могут подниматься такими темпами постоянно. Стабильный, здоровый рынок – это подорожание на 5-6% в год, а ситуация с подорожанием недвижимости, которую мы видели в последние годы, не нормальна, и после такого бурного роста коррекция неизбежна. Коррекции, как правило, происходят с периодичностью в 4-5 лет, возвращая среднестатистическое подорожание к более скромным показателям, и это абсолютно нормально. В данном случае резкий подъём ставок был лишь триггером для начала коррекции рынка. Тем не менее, коррекция продолжается уже шестой месяц подряд, и я не думаю, что мы уже достигли дна. Моё мнение, что падение цен продлится ещё несколько месяцев, хотя и уже гораздо меньшими темпами, а восстановление рынка можно ожидать не раньше середины следующего года. Наибольший удар приняли на себя отдельно стоящие дома, но надо не забывать, что именно этот

сегмент рынка за предыдущие 2 года дорожал быстрее всего. Коррекция лишь выравнивает создавшиеся неадекватные цены.

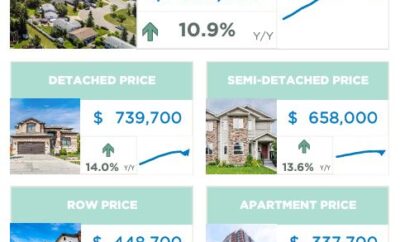

На сегодня, даже с учётом глобального падения цен в сегменте отдельно стоящих домов, они, в среднем, стоят лишь на 4.5 % дешевле, чем в июле 2021 года, то есть, сегодня коррекция съела подорожание прошлого года, и, если предположить, что цены на отдельно стоящие дома упадут ещё на 10%, то мы лишь вернёмся к ценам начала 2021 года, которые, в свою очередь, были на 20% больше, чем годом ранее. Так что те, кто покупал дома 2 года назад, всё ещё в очень хорошем плюсе. Причём отдельно стоящие дома – единственный сегмент рынка, который сегодня стоит дешевле, чем год назад, во всех остальных сегментах недвижимости картина гораздо лучше. Цены в центре города, в районе телефонного кода 416, на отдельно стоящие дома упали на 7.3% по сравнению с августом прошлого года, а на semi detach, наоборот, выросли на 5.1%, таунхаусы подорожали на 7.6%, а кондо квартиры – на 4.3%. В более отдалённых районах GTA сегодняшняя статистика показывает следующие цифры: дома упали на 1.9% , semis подорожали на 2.2% , таунхаусы на 5.5%, а кондо квартиры стали лидерами рынка и показывают подорожание относительно цен августа 2021 года в 11.9% . Для меня сегодняшняя ситуация была абсолютно предсказуема. Те, кто следит за моими публикациями, помнят, что ещё в 2021 году я рассказывал и показывал графики, которые чётко говорили о том, что разрыв между ценами на дома и ценами на кондо квартиры достиг исторического максимума. Индекс разрыва цен поднимался до 850-ти пунктов при норме в 550-600, и это рано или позно должно было привести к довольно сильной коррекции. Это именно то, что мы видим сегодня.

Кроме этого, при поднятии ставок кредитования покупатель всегда уходит в более дешёвый сегмент, а это опять же рынок кондоминиумов. На фоне общего падения цен на рынке недвижимости квартиры сейчас тоже немного дешевели, но это лишь выравнивает то, что во второй половине 2021 года они подорожали почти на 20%, и сегодняшняя коррекция цен на кондоминиумы очень незначительна. Многих интересует, когда же наступит восстановление рынка и что последует за ним. Я не ожидаю восстановления рынка до середины следующего года. Точнее можно сказать осенью этого года, когда выйдут статистические данные по инфляции и станет понятнее, что далее будет предпринимать правительство в борьбе с инфляцией и насколько глубоко в рецессию нам придется уйти из-за этого.

Очевидно одно: фундаментальные факторы не только не изменились, но и значительно ухудшились. Государство планировало строить больше и хотя бы через 5-7 лет сбалансировать ситуацию с недвижимостью, которой у нас катастрофически не хватает, но инфляция, удорожание себестоимости строительства, проблемы с финансированием у девелоперов и некоторые другие факторы сегодня привели к серьёзному сокращению темпов строительства. Многие девелоперы приняли решение не начинать проекты в сложившейся ситуации, а отложить их выход до лучших времён, как минимум, на год. Некоторые из них вообще не перенесут кризис и будут вынуждены уйти с рынка. Так что demand- supply фактор не только не улучшится в ближайшие годы, а наоборот, значительно ухудшится. В данный момент из-за низкой активности покупателей накапливается так называемый отложенный спрос. Все эти люди выйдут на рынок, как только ситуация начнёт стабилизироваться, и, как показывает статистика предыдущих кризисов, возврат покупателя на рынок происходит столь же молниеносно, как и уход с рынка.

Цены на недвижимость, продающуюся на этапе котлована, за год очень серьёзно выросли и продолжают расти сегодня. Это указывает на то, что вторичный рынок после окончания кризиса также сделает очень серьёзный рывок вверх, так как именно новое строительство в более долгосрочной перспективе устанавливает цены рынка. Для тех, кто сегодня инвестирует в строящиеся объекты, ситуация очень привлекательна и даст возможность отлично заработать в будущем. Инвестиции в недвижимость – это долгосрочное вложение, и вкладывать сегодня в объекты, окончание строительства которых будет в 2025-2027 годах, когда цены будут уже совсем другими, а ставка кредитования опять низкой, на мой взгляд, очень выгодно.

0 comments